炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

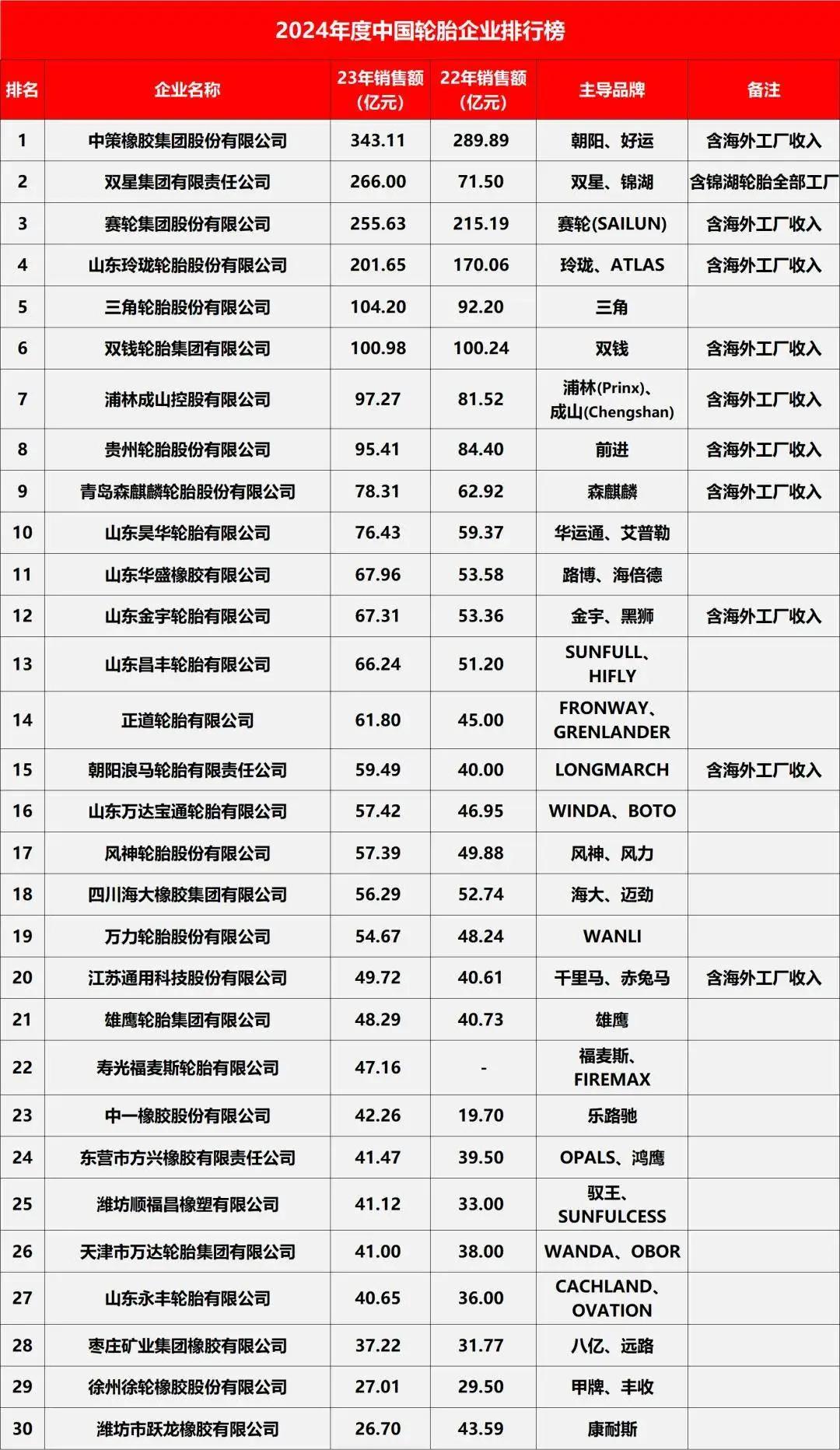

9月24日,青岛双星公布了重组锦湖轮胎股权的交易方案,最终确定按49.27亿元重组锦湖轮胎股权,交易完成后,锦湖轮胎将成为青岛双星的控股子公司。同时,控股股东双星集团及城投创投等对锦湖轮胎未来四年的业绩做出承诺,显示了对锦湖轮胎未来的发展信心。按2023年数据,青岛双星营业收入约47亿元,锦湖轮胎营业收入约219亿元,重组后的青岛双星营业收入将超过260亿元。

今年4月,青岛双星公布《发行股份及支付现金购买资产并募集配套资金暨关联交易预案》,公司拟对锦湖轮胎股权进行重组。重组完成后,青岛双星将持有锦湖轮胎45%的股份并控股锦湖轮胎。

此次公布的重组方案,详细披露了重组的具体内容,特别是此前市场普遍关注的估值定价。方案显示,为确保估值合理性,评估机构依据公司未来盈利能力和运营表现,选择了能够体现公司内在价值的评估方法。交易各方依据评估结果,最终确定本次重组交易对价合计为49.27亿元。

青岛双星称,“由于公司卡客车胎收入占比较高,卡客车胎市场需求不足,市场竞争激烈;另一方面柬埔寨工厂尚处于建设期内,公司受双反市场影响严重,故存在亏损。未来随着柬埔寨工厂的投产,欧美等高收益高关税市场的拓展,公司盈利能力将大幅改善”。

据轮胎业内人士对界面新闻表示,青岛双星此番将锦湖轮胎注入上市公司,对于公司基本面和盈利能力的提升无疑将带来立竿见影的效果,这对于长年处于亏损的青岛双星来说无疑是一场及时雨。

合并之后轮胎企业数据概况

推荐文章

推荐文章影响橡胶拉伸强度和撕裂强度的因素

定伸应力,影响定伸应力的因素

橡胶配方中氧化锌、硬脂酸、硫黄的作用

橡胶制品的性能含义及其使用意义

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP